まいど、パパ寿郎です。

先日、支出の中身を分解して困難を考えられる単位までに落とし込んでみました。今回はそもそも、以下式の左辺について考えたいと思います。そもそも何のために殖やす=資産形成する必要があるのでしょうか。

お金を殖やす(資産形成)=収入-支出 +資産×運用利回り

結論から言うと自分の生活を不安なく楽しく暮らす為だと思いますが、いくらになったら楽しく暮らせるのか、それを凡その数字で把握することが大事(あればあるほどいいですが、それだと際限がない修羅の道に突入していきます)とを金融リテラシー筋トレをする中で学びましたので、シェアします。

人生の5大支出

まずは、大きくかかる支出について考えてみます。人生は3大支出+2支出の計5大支出があります。先日は日々の支出を見直すことを書きましたが、こちらでは人生全体での支出という観点から見ていきます。記事が前後してしまいましたが本来はこちらから考えるべきですね。大きな支出は以下の通りです。

3大支出

- 子育て

- 住宅

- 老後

次に大きな2支出

- 保険

- 車

やりたいことを書き出す

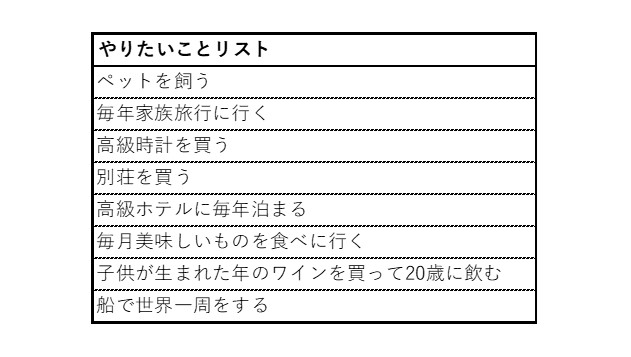

普通は上記を計算していくことが多いですが、折角なので、やりたいことをリスト化するのも合わせて計算するのが良いと思います。例えば以下図1の通りです。あくまでサンプルですが、大事なのは出来る出来ないではなく、やってみたいを基準に考えるのが大事です。

一般的に支出は次の3つに分けられます。”消費”、”浪費”、”投資”です。このやりたいことは主に”浪費”やに当たるわけですが、やはり消費だけの人生はつまらないですからね。人生を楽しむ為にお金を殖やして、使うというサイクルを作ることで、ポジティブに取り組んで行きたいものです。

規模感を知る

ここまで出来たら、次は必要額の確認です。ここで重要なのはあまり細かくしすぎず、規模感を把握します。ネットの記事をいくつか探して、数字と中身を確認しながらイメージを掴んでいくと良いと思います。全て一から自分で考える必要は全くありません。

子育て費用

僕が参考にした記事をベースに紹介しますが、子育て費用は教育費と養育費に分けられます。

- 養育費:2000万円

- 教育費:700~2000万円

もう少し分解していきます。

養育費は2000万という数字だけを見れば大きいですが、ざっくり未就学児が80万円/年、3~6歳(保育園・幼稚園)が110万/年、小学校~大学まで90万円/年です。時間軸で分解することで、年間の支出額にまで落とし込むことが出来ました。

※ここに18万円/年の貯蓄、保育料36万円/年を含む(今は無償化)ので、純粋な養育費はもう少し下がります。

教育費は全て公立だとすると小学校193万円/6年、中学校147万円/3年、高校138万円/3年、大学255万円/4年、となります。こちらも時間軸で分解することで、時期ごとの凡その支出を把握出来ました。

尚、我が家は子供が3人いますので教育費は3倍ですが、養育費は約2.4倍になるようです。最低限の費用は”消費”ですし、これを上回る教育費は”浪費”または”投資”と考え支払っていくイメージです。

住宅費用

次に家をどうするか問題です。これは人によって考え方が様々なので、一概には言えませんが、持ち家か賃貸か、一軒家かマンションか、都心か郊外か、等選択肢は複数あります。東京に買おうと思えば、最低6000万からでしょうか。千葉や埼玉にしても、4000~5000万程はかかろうかと思います。

参考として5000万の家を買って、ローンを組んだ場合を見ていきましょう。金利や自己資金をどこまで入れるか等で大きく変わりますが、一例として以下のローンを組んだ場合を見ていきましょう。

※事務手数料等諸費用や管理・修繕費は除きます。

- ローン種類:住信SBIネット銀行 フラット35S(買取型)、自己資金10%以上

- 金利:0.83%

- ボーナス払い:あり(MAXの40%適用)

ローンの支払いは5,190万円、これに最初の自己資金500万円を入れると総額5,690万円の買い物になります。子供二人分ですね。

これがマンションだとすると管理・修繕費などで1.5万円/月はかかるでしょうか。修繕費は時間と共に増加していきますが、仮に費用がステイ(普通は増えて行くのであり得ないですが)したとしても、630万円/35年となります。家は人生で最大の買い物と言われますが、正にその通りだと思います。生涯所得が2億円だったとしても、その1/3が住宅費として消えて行くわけです。そして、合計6,320万支払った後の家は、新築で買っても築35年の物件です。これは大きい!

住宅費用を考える上で重要なことは、家を資産(不動産投資)と考えて買うのか、負債と考えて買うのか、しっかり考えることです。一番やってはいけないのは家=資産という単純な思考で購入することです。不動産”投資”として買うなら、将来にわたって価値が高まる家を買う必要がありますし、快適さや単純に自分が住みたいエリアに購入するのだとしたら、負債になる覚悟を持って買う必要があります。”浪費”として買う、ということです。これは自分にお金がいくら必要かを考える上で、極めて大切な考え方です。”消費”として暮らすなら、最低限の家を賃貸で住む方が安いでしょう。いつでも引越しが出来るという利点もあります。

そんな僕はというと、実は今年地方に家を買いました。家を購入するにあたり、この考え方はとても参考になりました。地方は妻の要望だったというのもありますが、コロナの現状や、住みたいエリアもある程度決まっていたこともあり、不動産投資ではなく、「負債と覚悟し」て、抱えられる金額の家を購入しました。一生住むつもりではないので、逆に売る時にマイナスがミニマイズ出来ればラッキーくらいの感覚です。また、家を購入するにあたって使えた、お得な制度は別の記事で書いてみたいと思います。正直、数年前までは体裁や金融リテラシーの低さから、普通に5,000万くらいの家は買うだろう、と思っていましたが、色々学ぶうちにそんな気持ちはなくなりました。あくまで今の僕の価値観では、ですが。

老後費用

3つ目は老後費用です。正直、随分先なので今計算しても制度が変わることは十分あり得ると思います。それはそれとして現状の制度で、まずは年金がいくらもらえそうかを凡そイメージして、足りない分を貯めておく、といったところでしょうか。iDeCoでしっかりカバー出来れば良いですが、あくまで投資なので、約束された未来ではありません。もちろん会社だってどうなるか分かりませんが、前提として、老後に平均的な生活費用と今のサラリーマン生活を続けた時の凡その年金受給額を知ること、後何歳まで生きるのか、を決めます。この計算をしておくことで、「老後に2,000万貯めないといけませんよ!」という金融庁の報告書を印籠としたセールストークに騙されなくなります。笑

ここに関しては、山崎元氏×岩城みずほ氏共著の「人生にお金はいくら必要か」がとても勉強になりました。その結果だと、僕と妻の老後の年間額面は425万円でした。税金で20%取られる前提とすると手取りは340万/年です。28万円/月の金額です。仮に30万/月の生活をしたいと思えば、定年までに定年後から、24万/年×生きたい期間 で積み立てる金額が決まります。30年生きるとすると720万です。2000万もいらないですね。iDeCoで積立が出来ていれば、老後の為には個別に貯蓄する必要もないとも言えます。

保険・車

今日は詳細を割愛しますが、そもそもその保険は必要なのか、都心に居て車ってどれくらい使っているのか、というところから見直すことが必要と思います。ちなみに僕は東京生活に車は不要という考えなので、持っていません。

必要額は人によって違う

いくつかのシミュレーションをしてきましたが、大事なことは平均的な額は抑えつつ、自分のやりたいこと、生活水準にモディファイすることです。平均額は自分に必要な額を考える為の参考値として理解、中身を把握しておくことのに役立ちます。僕も書きながら、まだきっちり把握出来ていないな、という部分もあります。

まずは一度考えて、書き出して手元に残しておくことで、これからの人生で選択をする際に役立つと考えています。もちろん、多少間違っていても、軌道修正していけばよいのです。僕は子供が3人いるので子育て費用は高くなりますが、住宅費を平均より抑えることで、バランスをとっています。ちなみに、僕の場合は仮に子供が全員公立で大学まで行ったとすると生活費とは別に以下金額は必要と計算されます。

2000万×2.4+700万×3人(子育て)+○○千万(住宅)+720万(老後)=6900万+○○千万

例えば、ここに僕のやりたいことが毎年の家族旅行50万円/年が加われば、50万円/年×20年(子供が成人まで行くと仮定)=1,000万円 が必要、みたいにしておけば良いのです。

更に、これらのお金は一度に必要な訳ではなく、各ライフステージ毎に必要な金額です。上記でも書きましたが、要件毎に分解すること、時間軸で分解しておくことで、かなりリアリティが出てきます。

僕は30代半ばでが、この計算を20代前半で一度シミュレーションしてイメージしていなかったことを後悔しています。是非、この記事を見て頂いた方には、自分の人生必要額を算出してみることを強くお勧めします。

まとめ

今日は何故お金を殖やす=資産形成を考える必要があるのか、を必要額という側面から分解をしてみました。必要額をそれぞれ具体的に分解していくことで、収入と支出をどうやってコントロールしていくのか、それだけでは足りない場合、投資によって資産拡大する必要があります。逆に収支のコントロールだけで必要額が賄えれる場合は、投資による資産運用は必要ないということも分かります。

大きなものから計算し、金額イメージを持つことで、漠然とした不安から脱却し、行動に移せるところまで分解出来れば、後は愚直に進むだけです。笑

この記事を読んで、少しでも参考になれば嬉しいです。

ほなまた。